В Российской Федерации введён налог на добавленную стоимость (НДС). О том, как правильно высчитать 18% (20%) НДС из суммы, пойдёт речь в данной статье.

- НДС в Российской Федерации

- Алгоритм действий при расчёте НДС

- Ставка, формулы, используемые для исчисления НДС

- Что нужно знать для расчета НДС?

- Как определить подходящую ставку?

- Как рассчитать НДС от суммы?

- Как рассчитать НДС за налоговый период?

- Как правильно рассчитать НДС?

- Ошибки расчета НДС

- Вопросы и ответы

НДС в Российской Федерации

Налог на добавленную стоимость является косвенным налогом федерального значения и играет существенную роль в формировании бюджета Российской Федерации. Регулирует налог на добавленную стоимость Глава 21 Часть 2 Налогового Кодекса Российской Федерации.

Роль НДС в государстве достаточно высока. В настоящее время вся сумма налога уходит в Федеральный бюджет, что позволяет решать такие важные государственные задачи, как:

- возврат государственного долга;

- повышение пенсионных и социальных выплат гражданам Российской Федерации;

- реализацию ряда федеральных социальных программ и др.

Алгоритм действий при расчёте НДС

Для того, чтобы точно произвести расчёт НДС необходимо определиться в следующих критериях:

| Критерии | Пояснение |

| Определить налоговую ставку | В соответствие со ст.164 НК РФ приняты следующие налоговые ставки:

|

| Определить налоговую базу | Первоначальная стоимость продукции + акцизы |

| Произвести расчёт НДС по определённой формуле | Формулы представлены в разделе «Ставка, формулы, используемые для исчисления» данной статьи |

В действительности нет ничего сложного в проведении расчёта НДС. Достаточно иметь конкретные представления о налоговой ставке и налоговой базе.

Ставка, формулы, используемые для исчисления НДС

В соответствии со ст.163 НК РФ ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 18% | Вся хозяйственная деятельность, не упомянутая выше. |

Очень важно правильно определить налоговую ставку, дабы избежать проблем с налоговыми органами.

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо НДС от стоимости товаров, работ, услуг, используются следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС * 0,10 |

| 18% | НДС = ОС * 0,18 |

| 20% | НДС = ОС * 0,20 |

ОС – общая сумма

Пример:

ООО «АБВ» реализует продукцию ИП Семёнову С.С. на сумму 160000 рублей.

НДС 18%. Размер НДС составит 160000 * 0,18 = 28800 рублей.

Сумма к оплате составит 160000 + 28800 = 188800 рублей.

Итого:

Стоимость продукции – 160000 рублей

НДС 18% — 28800 рублей

К оплате – 188800 рублей.

В случае, если необходимо выделить НДС из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

| Размер налога | Формула |

| 10% | НДС = ОС / 110 * 10 |

| 18% | НДС = ОС / 118 * 18 |

| 20% | НДС = ОС / 120 * 20 |

ОС – общая сумма

Выделение НДС 0% не производится.

Пример:

ООО «АБВ» продаёт бумагу для оргтехники по цене 250 рублей за 1 шт. с учётом НДС 18%. ИП Смирнов С.С. заказал 50 шт.

Для начала необходимо определить итоговую сумму: 250 * 50 = 12500 рублей.

НДС составит: 12500 / 118 * 18 = 1906,78 рублей.

Сумма без НДС: 12500 – 1906,77 = 10593,22 рубля.

Итого:

Сумма без НДС – 10593,22 рубля.

НДС 18% — 1906,78 рублей.

Общая сумма к оплате 12500 рублей.

Что нужно знать для расчета НДС?

Для расчёта НДС предпринимателям необходимо определиться с показателями, используемыми для проведения данного расчёта:

| Показатель | Комментарий |

| Налоговая база | Налоговой базой для начисления НДС будет считаться (ст. 153 НК РФ):

· объём вырученных средств, полученных при продаже товаров, услуг, работ, имущественных прав; · объём вырученных средств, полученных по агентскому договору; · объём денежных средств, полученных от продажи импортного товара, др. |

| Налоговая ставка | Налоговая ставка определена ст.164 НК РФ |

Как определить подходящую ставку?

Для определения налоговой ставки необходимо руководствоваться ст.164 НК РФ:

| Налоговая ставка | Вид хозяйственной деятельности |

| 0% | · экспорт товаров;

· международная перевозка товаров; · работы, связанные с трубопроводным транспортом нефти и нефтепродуктов; · организация транспортировки трубопроводного транспорта природного газа; · экспорт электроэнергии; · перевалка и хранение экспортного товара в морских и речных портах; · услуги по переработке товара в таможенных зонах; · товары, работы, услуги в области космической деятельности; · железнодорожные перевозки пассажиров и багажа в поездах пригородного назначения и в поездах дальнего следования; · добыча драгоценных металлов из лома и отходов; · товары, работы, услуги для иностранных дипломатов. |

| 10% | · реализация продовольственных товаров;

· реализация детских товаров; · реализация печатной продукции; · продажа товаров медицинского назначения; · внутренние авиаперевозки. |

| 18% | Все остальные случаи, не упомянутые ранее. |

Как уже понятно, налоговая ставка зависит от вида хозяйственной деятельности. Бывают ситуации, когда организация может одновременно выполнять несколько операций, относящихся к разным налоговым ставкам. В этом случае необходимо очень внимательно производить расчёты, используя формулы расчёта НДС.

Например:

ООО «АБВ» в 1 квартале 2017 года реализовало строительных материалов на общую сумму 160000 рублей, детского питания на сумму 62000 рублей.

Реализация строительных материалов – НДС 18%, реализация детского питания – НДС 10%.

Налоговая база: 160000 рублей подлежит НДС 18%, 62000 рублей – НДС 10%.

Расчет НДС:

160000 * 0,18 = 28800 рублей

62000 * 0,10 = 6200 рублей

Итого, сумма НДС, подлежащая уплате в бюджет 28800 + 6200 = 35000 рублей.

Согласно Федеральному закону от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» с 01.01.2024 г. налогообложение будет производиться по налоговой ставке не 18 процентов, а 20 процентов.

Как рассчитать НДС от суммы?

Существуют ситуации, когда в платёжных документах, договорах отсутствует размер НДС:

- авансовый платёж в счёт будущей поставки товара;

- произведение налогового расчёта налоговым агентом;

- НДС включён в стоимость товара, но не выделен.

В данных случаях необходимо выделить НДС, применяя следующую формулу (в зависимости от налоговой ставки):

| Размер налога | Формула |

| 10% | НДС = ОС / 110 * 10 |

| 18% | НДС = ОС / 118 * 18 |

| 20% | НДС = ОС / 120 * 20 |

ОС – общая сумма

Как рассчитать НДС за налоговый период?

Налоговым периодом для уплаты НДС является квартал (ст.163 НК РФ). Декларация в налоговые органы должна быть предоставлена в следующие сроки:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 25 апреля |

| 2 квартал | До 25 июля |

| 3 квартал | До 25 октября |

| 4 квартал | До 25 января |

Уплата НДС производится равными частями до 20 числа каждого месяца следующего квартала:

| Квартал | Сроки уплаты НДС |

| 1 квартал | До 25 апреля, до 25 мая, до 25 июня |

| 2 квартал | До 25 июля, до 25 августа, до 25 сентября |

| 3 квартал | До 25 октября, до 25 ноября, до 25 декабря |

| 4 квартал | До 25 января, до 25 февраля, до 25 марта |

Для проведения верного расчёта НДС за квартал необходимо:

1. Определить налоговую базу – сумма всех доходов, полученных налогоплательщиком в течение налогового периода (ст.153 НК РФ):

НБ = ДР + Ав

НБ – налоговая база

ДР – доходы, полученные от реализации

Ав – авансы

2. После определения налоговой базы необходимо произвести исчисление НДС:

НДС = НБ * 0,10 (0,18 или 0,20)

НБ – налоговая база

В случае, если организация занималась реализацией товаров, работ, услуг, подлежащих разной налоговой ставке НДС – необходимо производить исчисление раздельно по каждой категории.

3. После исчисления НДС необходимо произвести налоговый вычет (ст.171 НК РФ).

Вычет – это сумма НДС, которую организация уже уплатила поставщикам товаров, работ, услуг.

- Исчислить НДС, подлежащий уплате в бюджет:

НДС(б) = НДС – В

НДС(б) — НДС, подлежащий уплате в бюджет

НДС – НДС, полученный в ходе расчёта

В — вычет

Для того, чтобы предприниматель смог подтвердить достоверность сведений – необходимо заполнять следующие документы:

- счёт-фактура;

- Книга продаж;

- Книга покупок.

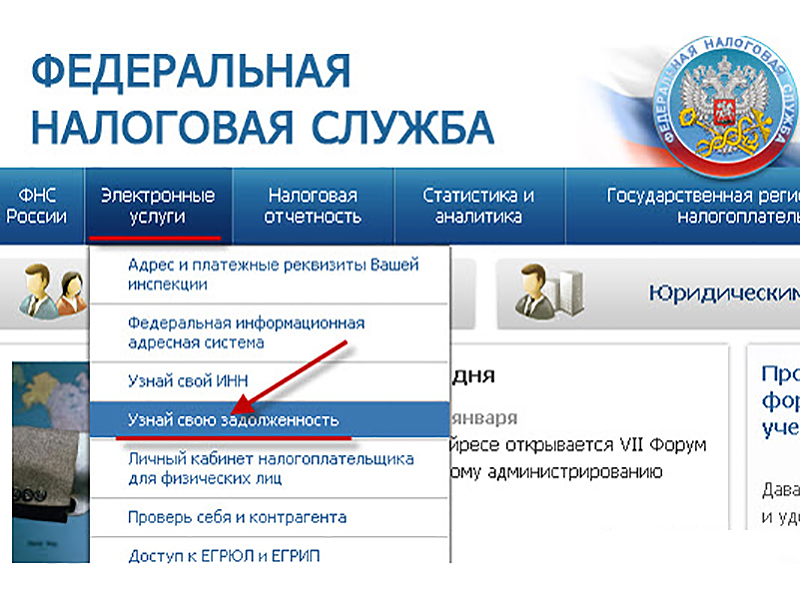

В случае проверки налоговыми органами данная документация должна быть предоставлена проверяющим.

Такие исчисления НДС организации обязаны производить ежеквартально. Законодательство не запрещает переносить вычеты на последующие кварталы в течение трёх лет, но исчисленный НДС подлежит уплате в строго определённые сроки.

Читайте так же ⇒ «Счет-фактура на аванс: когда выписывается»

Как правильно рассчитать НДС?

Пример:

ООО «АБВ» за 3 квартал 2018 года произведена реализация:

- столы для консульства 1200 руб./шт. – 30 шт.;

- крупа ячневая 18 руб./кг. – 300 кг.;

- макаронные изделия 60 руб./кг. – 150 кг.;

- матрацы детские 1400 руб./шт. – 40 шт.;

- строительные смеси 180 руб./меш. – 160 меш.

За 3 квартал сумма НДС, уплаченная поставщикам, составила 8900 рублей.

Необходимо определить налоговую базу:

НДС 0%: столы для консульства 1200 * 30 = 36000 рублей.

НДС 10%: крупа ячневая, макаронные изделия, матрацы детские (18 * 300) + (60 * 150) + (1400 * 40) = 70400 рублей

НДС 18%: строительные смеси 180 * 160 = 28800 рублей.

После определения налоговой базы необходимо провести исчисление НДС:

(70400 * 0,10) + (28800 * 0,18) = 12224 рублей

К уплате в бюджет подлежит сумма НДС с учётом вычета 12224 – 8900 = 3324 рублей.

Читайте так же ⇒ «Как и когда оформляется счет-фактура без НДС — образец»

Ошибки расчета НДС

Неверное исчисление НДС влечёт за собой наложение штрафных санкций на организацию. Но зачастую ошибочный расчёт всё же встречается:

| Ошибка | Комментарий |

| Авансовые платежи не включаются в налоговую базу | В соответствие со ст.154 НК РФ авансовые платежи подлежат исчислению НДС. |

| Принимается к учёту входной НДС при некорректно оформленном счёте-фактуре | Данная ошибка может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами. |

| Отсутствует раздельный учёт | В случае, если организация отказывается вести раздельный учёт операций, облагаемых НДС и не облагаемых НДС, вычету НДС подлежать не будет. |

| Возмещение НДС за штраф или неустойку | Штраф или неустойка не являются товарами, работами, услугами, в связи с чем возмещение НДС производить нельзя. |

Читайте так же ⇒ «Проверка кассового чека на подлинность онлайн»

Вопросы и ответы

- Мы поставляем детскую мебель в детские сады и в магазины. Зависит ли от этого ставка НДС?

Ответ: Обратите внимание на перечень товаров для детей в п. 2 ст. 164 НК РФ и организуйте раздельный учёт по НДС.

- В счёт-фактуре налоговики обнаружили ошибку, но мы произвели уплату и исчисление НДС правильно с учётом этой ошибки. Почему нам выставили предписание?

Ответ: Ошибка в документах может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами.