Если вы зарегистрировали ИП, то, прежде всего, нужно разобраться, какие теперь налоги и взносы вы обязаны платить государству. Разберемся с налогами ИП для различных систем налогообложения на 2014 год (ОСНО, УСН, ЕНВД, ПСН). Кроме того, рассмотрим, какие страховые взносы и платежи ИП обязаны платить в 2014 году.

Кстати, если вы ИП еще не открыли и стоите перед выбором, что лучше ИП или ООО, то эта статья поможет вам определиться.

На заметку!

Предлагаем ознакомиться с пошаговой инструкцией по открытию ИП по ссылке, а также по его закрытию в этой статье.

В 2014 году налоги для ИП остались такими же, как и прошлом году. Нововведение для этого года– это внедрение дифференцированных ставок непременных страховых платежей. Целью этого изменения являются снижение налогового бремя на предпринимателей с прибылью менее 300 000 руб. и предотвращение дальнейшего массового закрытия мелких ИП.

Налоги ИП

Как и в прошлом году, в этом году тоже оплата налогов ИП может исполняться по одной из 4-х систем:

- Общая система налогообложения (ОСН);

- Упрощенная система налогообложения (УСН);

- Система, основанная на едином налоге на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН).

Каждая из этих систем имеет свои плюсы и минусы, поэтому, выбирая налоговый режим для своей деятельности, нужно оценить все достоинства и недостатки каждого режима, определиться с налогами и платежами, которые придется платить.

ИП на ОСН

Если предприниматель не заявляет о своем желании перейти на другую систему, по умолчанию используется общая система. Она не популярна, так как предполагает сложнейшую систему бухгалтерского учета и невыгодные налоги:

- НДС(10 или 18 %),

- НДФЛ(13 %) с доходов от предпринимательской деятельности;

- НДФЛ (13%) с доходов работников, если они есть,

- Земельный налог при наличии земли в собственности.

Преимуществами данной системы являются отсутствие ограничения, не уплачиваются НДФЛ и НДС, если ИП временно бездействует.

ИП на УСН

«Упрощенка» доступна для всех ИП, годовой доход которых составит менее 60 млн. руб. Пользуется большой популярностью, так как количество уплачиваемых налогов минимально. Вместо НДФЛ оплачивается налог 6 % от дохода или 15 % от прибыли (выбирает сам предприниматель).

Преимуществами данной системы являются низкие проценты налогов, право на снижение налога на сумму уплаченных страховых взносов за своих сотрудников и за себя, простой бухгалтерский учет. Налог не оплачивается, если ИП бездействует.

При наличии работников ИП платит НДФЛ 13% с их доходов.

ИП при ЕНВД

Уплачивается единый налог на вмененный доход, который предполагают ставку 15 %. НДС отсутствует. Размер предполагаемого дохода зависит от места регистрации. Данная система не действует в Москве и некоторых иных регионах.

Преимуществами данной системы являются низкий налоговый процент, возможность снижения процентов налога на суму страховых взносов, простая система отчетности и учета, возможность работать без кассового аппарата.

ИП на патентной системе

Эта система предполагает оплату налога в размере 6 % от вероятного дохода, размер которого зависит от вида деятельности. Преимуществами данной системы являются полное отсутствие обязательной отчетности, возможность работы без кассового аппарата. Подобная система удобна при сезонном бизнесе.

Кроме налогов выбранной системы, ИП должен также уплачивать страховые взносы за себя и за сотрудников. А во время использования наемного труда, налоги дополняются также зарплатными налогами.

Страховые взносы и платежи ИП

Выбранная система не влияет на порядок уплат страховых взносов. Независимо от того имеет ли ИП наемных сотрудников или нет, он должен уплачивать за себя фиксированные платежи в размерах на 2014 год:

- 17328,48 руб. в Пенсионный фонд на обязательное пенсионное страхование(частями до 31-го декабря или единоразово) — фиксированные взносы ИП в ПФР в 2014 году составляют 1444,04руб. в месяц. Если годовой доход предпринимателя превысил 300 000руб., он должен дополнительно заплатить 1 % от суммы превышения до первого апреля следующего года.

- 3399,05руб. в ФФОМС на обязательное медицинское страхования — индивидуальные предприниматели платят взносы в Федеральный Фонд Обязательного Медицинского Страхования. Фиксированный взнос ИП в ФФОМС в 2014г. составляет 283,25руб. в месяц. Взносы для медицинского страхования с дохода, который превышает 300 000руб, не уплачиваются.

Новое для 2014 года то, что если доход превышает 300 000 руб., от суммы превышения дополнительно уплачивается 1 % в ПФР. А при патентной системы и системы ЕНВД этот 1 % рассчитывается от суммы превышения вероятного дохода.

Подробнее о платежах в ПФР и ФФОМС для ИП читайте в этой статье.

Налоги для ИП в 2014 году включают НДФЛ с зарплаты работников в размере 13 %. А во время использовании наемного труда уплачиваются взносы в фонды:

- социального страхования(2,9 % и 0,2 %);

- пенсионного (22 % от зарплаты);

- медицинского (5,1 %).

При УСН ‘’доходы’’ или ЕНВД налоги ИП могут быть уменьшены на 100 % уплаченных пенсионных взносов. Если есть наемные сотрудники, налог возможно уменьшить лишь на 50 % от означенной суммы. При УСН эти платежи относятся к расходам.

Итак, многие предприниматели предпочитают УСН, так как она выгодна, проста, и подходит многим. ПСН и ЕНВД можно применить при соответствии множество требований, заранее оценив собственные выгоды. При наличии стратегических контрагентов, которые требуют уплаты НДС, стоит выбрать ОСН.

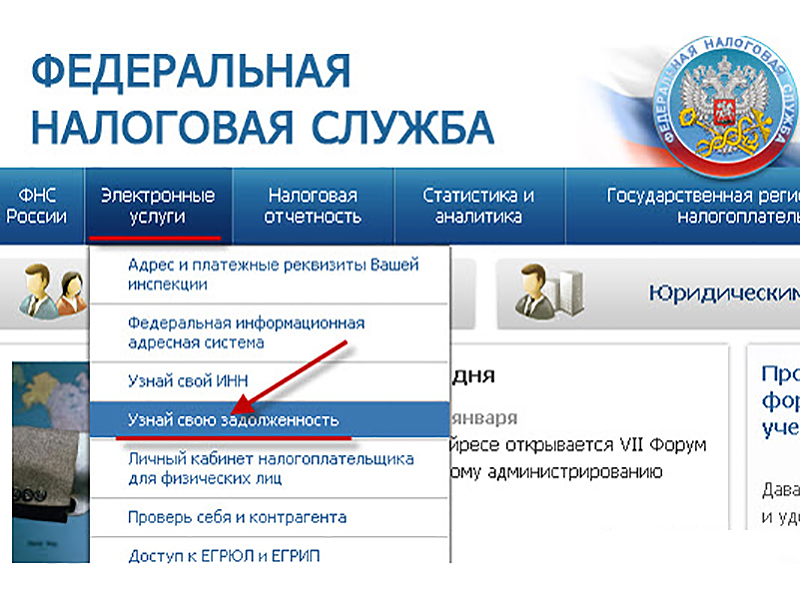

Так как ставки налогов для ИП могут отличаться в разных регионах, следует уточнять конкретную информацию в местном отделе налоговой службы. Оплата налогов ИП при любой выбранной системе производится частично в установленном порядке.