Физлицо, зарегистрированное в качестве предпринимателя, в первое время своей деятельности сталкивается довольно с большим количеством трудностей, вызванные недостатком денежных средств. Поэтому нашим правительством было принято решение о предоставлении временного освобождения от некоторых налоговых платежей, то есть налоговые каникулы. В этом случае у предпринимателей появляется возможность вложения дополнительных средств на развитие своего бизнеса. Предоставляются налоговые каникулы индивидуальным предпринимателям, в соответствии с законом 477-ФЗ от 2014 года. Согласно изменениям, внесенным в НК РФ, был определен регламент и способы применения налоговых каникул. Установлены налоговые каникулы только на определенный срок – с 2015 по 2024 годы включительно.Но данные сроки могут изменять местные органы власти субъектов РФ.

Что такое налоговые каникулы

Под налоговыми каникулами понимают льготный период, на протяжении которого налоговая ставка ИП составляет 0%. То есть, фактически предприниматель в полной мере освобождается от уплаты налога. Распространяется данная льгота на:

- УСН, то есть на налог, который ИП уплачивают в связи с применением упрощенной системы налогообложения. При этом допускается любой объект налогообложения: доходы или доходы за минусом расходы.

- ПСН, то есть налог, который предприниматели уплачивают в связи с применением патентной системы налогообложения.

Важно! Если предприниматель применяет режим УСН с объектом налогообложения «доходы минус расходы», то в течение периода действия таких «каникул», минимальный налог он также не уплачивает.

ИП, у которого появилось право на применение нулевой налоговой ставки, не освобождается от уплаты страховых взносовкак в фиксированном размере, так и взносов и НДФЛ за своих работников. Кроме того, в налоговый и иные государственные органы предприниматели также обязаны представлять необходимую отчетность. Например, ИП на упрощенке обязаны по итогам года сдать в налоговую отчет по УСН, в котором будет указана нулевая ставка налога. Налоговые каникулы перестают действовать с 1 января 2024 года, поэтому предприниматели, решившие воспользоваться данной льготой еще могут успеть это сделать. Читайте также статью ⇒ ЗАЯВЛЕНИЕ НА ЕНВД ДЛЯ ИП 2024

Условия для применения налоговых каникул

У предпринимателя возникает право на налоговые каникулы в том случае, если он соответствует следующим требованиям:

- Регистрация в качестве ИП происходит впервые. То есть если текущее ИП лицо закрывает, а новое открывает, то в подобной льготе ему будет отказано.

- ИП ведет свою деятельность в одной из следующих сфер: производственной, научной или социальной.

- Доход от указанных выше видов деятельности должен составлять как минимум 70% от всего дохода.

- Средняя численность персонала (включая заключенные договора ГПХ) ИП не превышает 15 человек.

- Помимо этого, региональные власти дополнительно могут вводить иные требования, например, по численности работников, видам деятельности и предельной суммы дохода за год.

Важно! Налоговые каникулы распространяются только на тот налог, который уплачивается при УСН или ПСН. То есть от иных налогов предприниматели не освобождаются (земельный и транспортный налоги, акцизы и т.д.).

Продолжительность налоговых каникул составляет не более 2 налоговых периодов, исходя из того, какую систему налогообложения применяет ИП. Для ИП на УСН налоговый период равен 1 году: с 1 января по 31 декабря. Соответственно, максимально возможная продолжительной налоговых периода не может превышать 2 года. Для того, чтобы использовать данную льготу как можно выгоднее, зарегистрироваться лучше в январе. В том случае, если регистрация ИП приходится на середину года или декабрь, то налоговые каникулы будут завершены уже в конце декабря следующего года.

В случае применения ПСН период льготы равняется два срока действия патента. Таким образом, если ИП оформил патент дважды сроком на 6 месяцев каждый, то налоговые каникулы для него будут равны одному году. Если первый патент куплен только на 3 месяца, а второй на 6, то общий срок налоговых каникул составит всего 9 месяцев.

Важно! В случае нарушения одного из указанных выше требований, у ИП теряется право на применение налоговых каникул. То есть предприниматель обязан будет уплатить налог полностью согласно выбранной им системы налогообложения за тот налоговый период, в котором он утратил право на льготу.

Также следует помнить, что нулевая налоговая ставка для некоторых категорий ИП на упрощенке и патенте установлена до конца 2024 года, поэтому воспользоваться данной льготой остается все меньше возможности.

Порядок получения льготы

Для того, чтобы предпринимателю воспользоваться данным видом льготы, ему необходимо выполнить следующее:

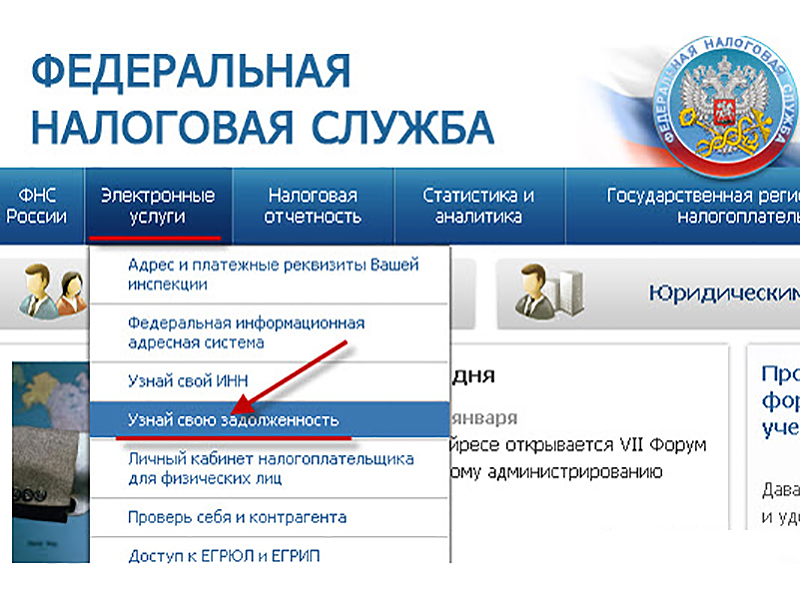

- Выяснить, действует ли нулевая ставка в своем регионе.

- Узнать коды ОКВЭД, попадающие под данную льготу.

- Подать уведомление на применение упрощенки или оплатит патент.

Налоговые каникулы для ИП в 2024 году по регионам РФ

Решение о налоговых каникулах, в также о сроке их действия, принимается местными властями субъектов РФ. В некоторых регионах предпринимателем дается возможность воспользоваться льготой на протяжении полных двух лет, в других – только в течение года. Кроме того, местные власти также могут устанавливать и дополнительные ограничения для применения нулевой налоговой ставки, например, ограничение по численности сотрудников, либо предельный размер дохода ИП. Рассмотрим подробнее в таблице, какие условия и установлены в разных субъектах РФ.

| Субъект РФ | Срок действия нулевых каникул | Режим налогообложения | Условия применения |

| Республика Алтай | 01.01.2016 — 31.12.2024 | УСН

ПСН |

Виды деятельности указаны в Приложении 1 и 2 к закону Республики Алтай 71-РЗ |

| Республика Башкортостан | 10.05.2015 — 31.12.2024 | УСН

ПСН |

Виды деятельности указаны в Приложении 1 и 2 к закону Республики Башкортостан 221-З |

| Кемеровская область | 10.05.2015 — 31.12.2024 | УСН

ПСН |

Для УСН установлена средняя численность работников – не более 10 чел., доходы от льготных видов деятельности должны быть не более предельного размера (п.4 ст.346.13 НК РФ), уменьшенного в 10 раз.

Для ПСН средняя численность работников не должна превышать 10 человек, а доход от льготных видов деятельности не должен быть больше 6 млн. рублей. |

| Краснодарский край | 01.01.2016 — 31.12.2024 | ПСН | У ИП не должно быть наемных сотрудников, а доход от льготных видов деятельности должны быть не более предельного размера (пп.1 п.6 ст.346.45 НК РФ), уменьшенного в 10 раз. |

| Ленинградская область | 27.07.2015 — 31.12.2024 | УСН

ПСН |

Виды деятельности указаны в Приложении к закону Ленинградской области 73-оз |

| Москва | 25.03.15 — 31.12.2024 | УСН

ПСН |

Средняя численность работников не должна превышать 15 человек. Виды деятельности указаны в п.1 и п.2 ст.1 закона г. Москвы №10 |

| Московская область | 13.04.15 — 31.12.2024 | УСН

ПСН |

Виды деятельности указаны в Приложении и ст. 2 закона Московской области №48/2015-ОЗ |

| Санкт-Петербург | 01.01.2016 — 31.12.2024 | УСН

ПСН |

Для УСН средняя численность работников не должна превышать 15 человек. Для УСН и ПСН виды деятельности указаны ст.1 закона г. Санкт-Петербурга №329-62 |

| Ярославская область | 09.06.2015 — 31.12.2024 | УСН

ПСН |

При УСН доходы от льготных видов деятельности должны быть не более предельного размера (п.4 ст.346.13 НК РФ), уменьшенного в 10 раз. Для УСН и ПСН виды деятельности указаны в ст.1 и ст. 2 закона Ярославской области №43 |

Налоговые каникулы для ООО

Для обществ с ограниченной ответственностью налоговые каникулы не предусматриваются. В первую очередь это связано с тем, что государственным органам довольно сложно определить первичность регистрации данной формы собственности. Читайте также статью ⇒ ОБЯЗАТЕЛЬНО ЛИ ОТКРЫВАТЬ РАСЧЕТНЫЙ СЧЕТ ИП

Создание и ликвидация ООО осуществляется учредителем, который вправе воспользоваться неограниченным количеством попыток для развития своего бизнеса. Что касается индивидуальных предпринимателей, то их регистрация происходит на основании ИНН, с помощью которого можно выяснить сколько раз конкретное лицо открывал собственное дело. То есть, для того, чтобы представитель малого бизнеса получил возможность применения налоговых каникул, он должен впервые зарегистрироваться в качестве ИП и применять УСН или ПСН.

Заключение

Таким образом, принятие закона о налоговых каникулах для предпринимателей, позволило значительно «оживить» малый и средний бизнес в России. Это позволяет добиться большего притока инвестиций в развитие экономики нашей страны, а также создания новый рабочих мест.