Как заполнить нулевую декларацию по НДС? Кто и когда должен её заполнять? На эти непростые вопросы будут представлены ответы в данной статье.

Роль налога на добавленную стоимость в Российской Федерации

Налог на добавленную стоимость является косвенным налогом федерального значения и играет существенную роль в формировании бюджета Российской Федерации. Регулирует налог на добавленную стоимость Глава 21 Часть 2 Налогового Кодекса Российской Федерации.

Роль НДС в государстве достаточно высока. В настоящее время вся сумма налога уходит в Федеральный бюджет, что позволяет решать такие важные государственные задачи, как:

- возврат государственного долга;

- повышение пенсионных и социальных выплат гражданам Российской Федерации;

- реализацию ряда федеральных социальных программ и др.

Когда сдаётся нулевая декларация по НДС?

Нулевой считается та декларация по НДС, где при заполнении разделов 2-12 отсутствуют цифровые показатели, т.е. показатели равны «0». В том случае, если хоть в 1 разделе будет содержательная информация – такую декларацию нельзя считать нулевой.

Обязанность предоставлять нулевую декларацию по НДС возложена на следующие категории налогоплательщиков:

- налогоплательщики НДС;

- налоговые агенты;

- неплательщики НДС или освобождённые от уплаты НДС, но при этом осуществляющие оформление счёта-фактуры.

Налогоплательщиками НДС признаются все индивидуальные предприниматели, юридические лица, осуществляющие свою деятельность на общей системе налогообложения.

Нулевая декларация по НДС предоставляется в следующих случаях:

- в начале осуществления деятельности налогоплательщика;

- по окончании осуществления деятельности налогоплательщика;

- при отсутствии деятельности налогоплательщика, связанной с сезонностью работы;

- при отсутствии деятельности налогоплательщика.

В соответствии с письмом Федеральной налоговой службы от 19 февраля 2016 г. № ЕД-3-15/679 налогоплательщики (в том числе являющиеся налоговыми агентами) обязаны представлять в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Согласно письму ФНС России от 30.01.2015 г. № ОА-4-17/1350@ исключение составляют:

- налоговые агентами, не являющимися налогоплательщиками НДС;

- налоговые агенты, являющимися налогоплательщиками НДС, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога.

Указанные категории налогоплательщиков могут предоставлять налоговую декларацию по НДС или нулевую декларацию по НДС в бумажном виде.

Читайте так же ⇒ \»Может ли ИП работать с НДС\»

Налоговый период по НДС

Налоговым периодом для уплаты НДС является квартал (ст.163 НК РФ). Декларация в налоговые органы должна быть предоставлена в следующие сроки:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 25 апреля |

| 2 квартал | До 25 июля |

| 3 квартал | До 25 октября |

| 4 квартал | До 25 января |

Уплата НДС производится равными частями до 25 числа каждого месяца следующего квартала (ст. 174 НК РФ):

| Квартал | Сроки уплаты НДС |

| 1 квартал | До 25 апреля, до 25 мая, до 25 июня |

| 2 квартал | До 25 июля, до 25 августа, до 25 сентября |

| 3 квартал | До 25 октября, до 25 ноября, до 25 декабря |

| 4 квартал | До 25 января, до 25 февраля, до 25 марта |

Что такое упрощённая декларация по НДС?

В соответствии с п. 2 ст. 80 НК РФ лицо, признаваемое налогоплательщиком по одному или нескольким налогам:

- не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации);

- не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Пример:

ИП Монеткин М.М. в 1 квартале 2024 года не вёл и не планирует вести свою деятельность. Таким образом, объекта налогообложения нет, движения денежных средств ни на счетах, ни в наличной форме нет, вследствие чего исчисление и уплата НДС не производится.

Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждены приказом Минфина РФ от 10 июля 2007 г. № 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения».

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 20 апреля |

| 2 квартал | До 20 июля |

| 3 квартал | До 20 октября |

| 4 квартал | До 20 января |

Читайте так же ⇒ \»Изменения в НДС для УСН в 2024 году\»

Как заполнить нулевую декларацию по НДС?

Для заполнения нулевой декларации по НДС необходимо руководствоваться формой единой (упрощенной) налоговой декларации и порядком ее заполнения, утвержденными приказом Минфина РФ от 10 июля 2007 г. № 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения».

Учитывая отсутствие информативных данных для раздела 2-12 налоговой декларации по НДС – в нулевой декларации заполняется только титульный лист и раздел 1:

| Сведения | Комментарий |

| Титульный лист | |

| Коды и название налогоплательщика |

|

| Номер корректировки |

|

| Налоговый период | Код налогового периода необходимо взять из приложения 3 к Порядку заполнения декларации |

| Код деятельности | Код ОКВЭД в соответствии с выпиской из ЕГРЮЛ или ЕГРИП |

| Другие отметки |

|

| Заполняется работником налогового органа | Сведения заносятся непосредственно сотрудниками ИФНС |

| Раздел 1 | |

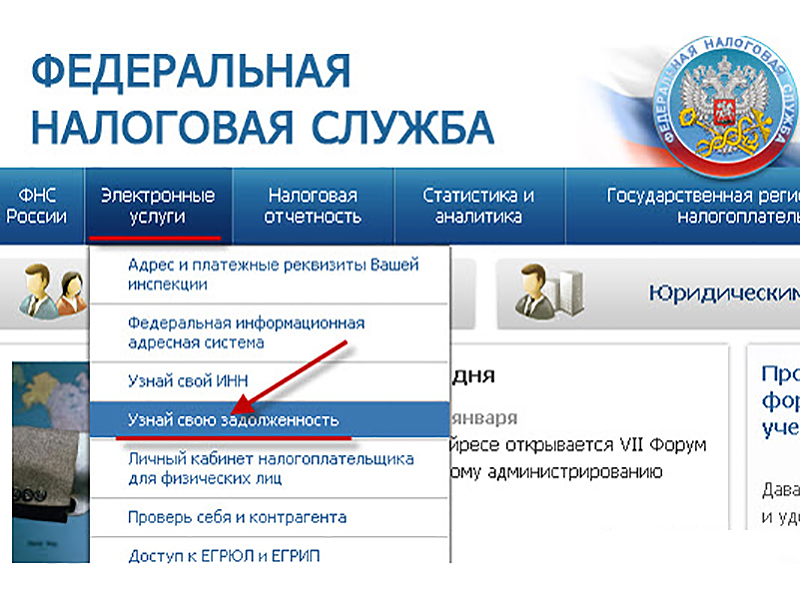

| Строка 010 | ОКТМО (сведения взять на сайте ФНС или Росстата) |

| Строка 020 | КБК (согласно приказу Минфина от 01.07 2013 г. № 65н) |

| Строка 030 | «-» |

| Строка 040 | «-» |

| Строка 050 | «-» |

| Строка 060 | Заполняется лишь в том случае, когда в поле «По месту нахождения (учёта)» указан код 227. |

| Строка 070 | Заполняется лишь в том случае, когда в поле «По месту нахождения (учёта)» указан код 227. |

| Строка 080 | Заполняется лишь в том случае, когда в поле «По месту нахождения (учёта)» указан код 227. |

Читайте так же ⇒ \» Как и когда оформляется счет-фактура без НДС — образец в 2024\»

Ответственность за непредставление нулевой декларации по НДС

При непредставлении нулевой декларации по НДС в установленный срок в отношении налогоплательщиков могут быть предприняты следующие меры:

| Правонарушение | Взыскание | Нормативный акт |

| Непредставление налоговой декларации в установленный срок | Штраф 1000 рублей | п. 1 ст. 119 НК РФ |

| Представление налоговой декларации в бумажном виде, а не в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота | Штраф 1000 рублей | п. 5 ст. 174 НК РФ |

| Задержка представления отчётности более 10 рабочих дней

|

· штраф на должностное лицо 300-500 рублей;

· блокировка расчётного счёта организации |

пп. 1 п. 3 ст. 76 НК РФ |

Вопросы и ответы

- Мы являемся налогоплательщиками НДС, но в 1 квартале 2024 года никакой деятельности не ведём. Можно ли нулевую декларацию сдать в бумажном виде почтовым отправлением?

Ответ: В соответствии с письмом Федеральной налоговой службы от 19 февраля 2016 г. № ЕД-3-15/679 налогоплательщики (в том числе являющиеся налоговыми агентами) обязаны представлять в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (в том числе и нулевую декларацию по НДС).

- Если мы отправим нулевую декларацию по НДС почтовым отправлением – примет ли её ИФНС?

Ответ: Представление налоговой декларации в бумажном виде, а не в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота влечёт наложение штрафа в размере 1000 рублей, т.к. такая декларация не считается представленной.