Предприниматель имеет право на переход на ПСН в любое время. При этом данный налоговый режим он может совмещать с другими, такими как ОСНО, УСН или ЕНВД. Для получения патента потребуется заполнить заявление по форме 26.5-1 и подать ее в налоговый орган. Далее налоговый орган будет принимать решение о выдаче патента или отказе в нем по причинам, приведенным в ст. 346.45 НК РФ. Довольно часто причинами отказа становятся ошибки в заполнении заявления или наличие большого числа выданных сертификатов. Чтобы продлить уже имеющийся сертификат, предпринимателю также потребуется заполнить заявление в ФНС. Сделать это следует как минимум за 10 дней до окончания срока действия сертификата. Иначе продлить сертификат уже не получится и потребуется получить сертификат вновь.

Порядок оформления ИП на грузоперевозки: пошагово

Рассмотрим пошагово, как пройти процедуру регистрации предпринимательской деятельности и получения патента для осуществления грузоперевозок в 2024 году.

Важно! Если не планируется деятельность, связанная с транспортировкой опасных веществ, то получение лицензии не потребуется.

| Пошаговая процедура регистрации ИП для грузоперевозок | Что в себя включает |

| Шаг 1: Подготовка документов | Документы, необходимые для регистрации ИП:

· заявление по форме Р21001 (образец можно найти на сайте налогового органа); · копия паспорта будущего предпринимателя и его ИНН; · квитанция, подтверждающая уплату госпошлины в размере 800 рублей (реквизиты для перечисления пошлины можно взять в налоговой или на сайте nalog.ru, а оплатить через кассу банка). |

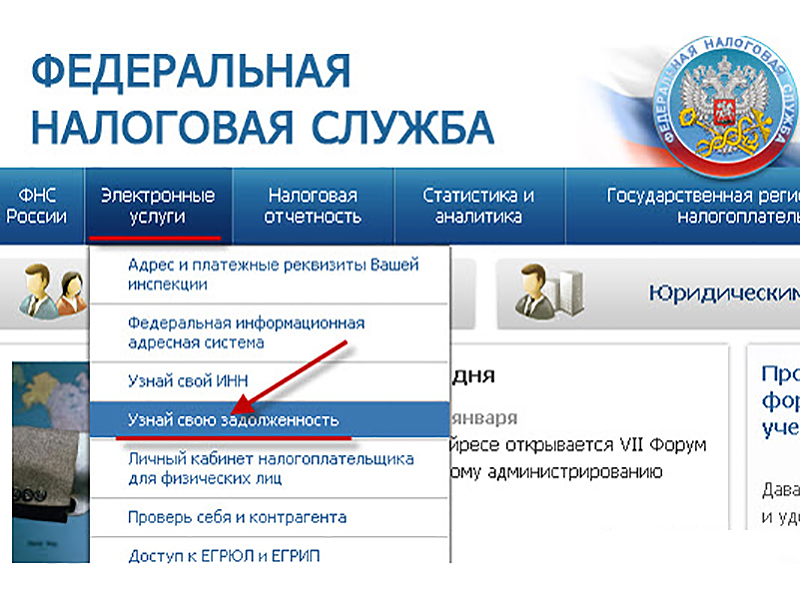

| Шаг 2: Подача документов в НФС | Подать документы в налоговый орган для регистрации ИП можно одним из предложенных способов:

· лично явившись в ФНС; · по почте (направить в виде заказного письма с описью вложения и уведомлением о вручении); · через интернет (для этого потребуется наличие электронно-цифровой подписи). |

| Шаг 3: Проверка документов налоговым органом | Налоговая проверит документы на комплектность и корректность заполнения. |

| Шаг 4: Регистрация в качестве ИП | После вынесение положительного решения в ЕГРИП будут внесены сведения о регистрации ИП. С этого момента процедура регистрации считается завершенной. |

Заполняя заявление, физлицу потребуется указать коды ОКВЭД, соответствующие выбранному виду деятельности. С 2016 года ОКВЭД на грузоперевозки соответствует коду 49.3, который включает в себя все виды грузоперевозок, включая перевозки легковым транспортом, фурами и т.д., за исключением ж/д. Код 49.41 соответствует перевозке всех видов грузов, в том числе опасных и специальных. Код 49.42 подразумевает осуществление услуг по перевозке.

При выборе ОКВЭД предприниматель может выбрать основной вид деятельности, а также дополнительные. При этом число дополнительных видов деятельности определенным количеством не ограничивается.

Весь процесс регистрации занимает, как правило, до 5 рабочих дней. В результате налоговая может вынести положительное решение, либо отказать в регистрации физлица в качестве ИП. В этом случае лицу будет направлено письменное уведомление с разъяснением причин отказа. Устранив нарушения, недочеты или ошибки, документы на регистрацию можно будет подать вновь. При этом следует помнить, что перечисленную госпошлину вернуть уже не получится и при подаче документов вновь оплатить ее нужно будет вновь.

Какие системы налогообложения доступны предпринимателям, осуществляющим грузоперевозки

Когда физлицо подает в налоговый орган документы на регистрацию, ему необходимо сообщить о выбранном режиме налогообложения. Если этого не сделать, то по умолчанию будет применяться общий режим (ОСНО).Поэтому задуматься о том, какой налоговый режим выбрать, следует еще до подачи документов. Для этого следует ознакомиться с режимами налогообложения, которые ИП вправе применять при осуществлении грузоперевозок:

- ОСНО – общая система налогообложения для предпринимателя является наиболее сложной, так как предполагает большое количество налоговых платежей и значительный перечень представляемой отчетности. При данном налоговом режиме предприниматель должен будет уплачивать НДФЛ, НСД, налог на имущество. И по каждому из указанных налогов представлять отчетность. Для того, чтобы вести учет, правильно рассчитывать суммы налогов и заполнять отчетность, предприниматель должен обладать навыками бухгалтера, либо прибегать к услугам специалистов. В качестве преимущества в применении ОСНО можно отметить возможность сотрудничества с компаниями, являющимися плательщиками НДС. Кроме того, ОСНО не подразумевает ограничения ни по размеру выручки, ни по размеру автопарка.

- УСН – упрощенная система налогообложения требует выполнения определенных условий. При этом предприниматель может самостоятельно выбрать подходящую налогооблагаемую базу «доходы» (ставка налога 6%) или «доходы минус расходы» (ставка налога 15%). Ежегодно предпринимателю нужно будет представлять в налоговый орган Книгу доходов и налоговую декларацию.

- ЕНВД – единый налог на вмененный доход может применяться в том случае, если автопарк не превышает 20 авто, а численность персонала – не более 100 человек. Налог в размере 15% уплачивается с суммы вмененного дохода, который рассчитывается исходя из физпоказателей и доходности. То есть сумма налога не зависит от дохода, полученного предпринимателем. Отрасли, имеющие право на применение вмененки, содержаться в перечне, утвержденном муниципальными органами власти. Отчитываться предпринимателю нужно будет каждый квартал, подавая в налоговый орган декларацию по ЕНВД.

- ПСНО – патентная система налогообложения предполагает ведение предпринимателем учета доходов. А представление налоговых деклараций в ФНС не предусматривается.

Важно! Независимо от того, какой режим налогообложения выбрал ИП, если он планирует осуществление деятельности в сфере налогообложения, то ему необходимо будет уплачивать транспортный налог. При этом следует учитывать, что арендованные авто налогообложению не подлежат.

Патент на грузоперевозки для ИП

Для владельцев бизнеса, оказывающих услуги грузоперевозок, предусматривается такая система налогообложения, как патентная (ПСН). По патенту уплачиваются минимальные суммы налоговых платежей и сборов. Срок, в течение которого действует документ равен 12 месяцам. Для того, чтобы получить сертификат необходимо обратиться в ФНС по месту регистрации с заявлением и определенным перечнем документов. Заявление на патент в налоговую необходимо подать как минимум за 10 рабочих дней до даты начала действия патента.

Преимущества и недостатки ПСН

Оформив патент на грузоперевозки, предприниматель имеет некоторые преимущества:

- Небольшая сумма платежа за сертификат, который позволяет осуществлять деятельность в сфере транспортировки грузов разной массы и объемов.

- Отсутствие необходимости представления налогового отчетности.

- Освобождение от уплаты НДС, налога на имущества.

- Возможность оформления патента в любом муниципальном образовании, так как отсутствует привязка к месту регистрации предпринимателя.

Среди недостатков ПСН можно выделить следующие:

- Ограничение в видах деятельности.

- Необходимость оформления отдельного патента по каждому виду деятельности, в связи с чем при большом количестве услуг налоговая нагрузка может быть значительно выше, чем при УСН и ЕНВД.

- Ограничение в численности работников (не более 15 человек) и прибыли в год (до 60 млн. рублей).

- При расчете налоговых платежей невозможность учесть страховые взносы.

Наиболее целесообразным будет выбор ПСН для небольших компании по перевозке грузов, которые еще только начинают свою деятельность. Первые год или два патент позволит сэкономить деньги предпринимателя на взносы и платежи в контролирующие органы. Читайте также статью ⇒ ПАТЕНТ ДЛЯ ТАКСИ В 2024

Для кого подходит ПСН

Если предприниматель работает на патентной системе налогообложения, то с ним могут отказываться сотрудничать компании, работающие с НДС. Поэтому это необходимо учитывать при выборе системы налогообложения. Наиболее целесообразным будет выбрать данную систему налогообложения следующим фирмам, осуществляющим услуги по грузоперевозкам:

- предпринимателям, которые только начинают свою деятельность в сфере грузоперевозок, в их штате небольшое число сотрудников, а автопарк представлен не более чем 3 автомобилями;

- лицу, являющемуся единственным водителем с одним грузовым авто;

- фирмам, которые проверяют новую услугу на то, будет она пользоваться спросом или нет (чтобы не менять уставные документы).

Если фирмы относятся к категории среднего и крупного бизнеса, то для них данная система уже не подойдет. Это связано с тем, что большинство производителей работают с НДС. Кроме того, возможно потребуется перевозка груза через границу, а патента в данном случае уже будет мало.