В предыдущей статье мы подробно рассмотрели, как считается заработная плата, какими налогами облагается. Теперь все эти действия нужно отразить в бухгалтерском учете с помощью проводок.

Расчет зарплаты в 2017 году — формулы и примеры с учетом всех изменений.

Для отражения взаимоотношений между работником и работодателем в части заработной платы используется счет 70 «Расчеты с персоналом по оплате труда». Сч. 70 отражает задолженность работодателя по зарплате перед работником, он пассивный, по кредиту сч. 70 отражается увеличение пассива, то есть увеличение задолженности работодателя (начисление зарплаты), по дебету – уменьшение пассива, то есть уменьшение задолженности работодателя (выплата зарплаты). Что такое пассив, и чем он отличается от актива читайте здесь.

Расходы на заработную плату списываются в затраты на производство (для производственных предприятий) или в затраты на продажу (для торговых предприятий), которые учитываются на 44 счете.

Начисление зарплаты

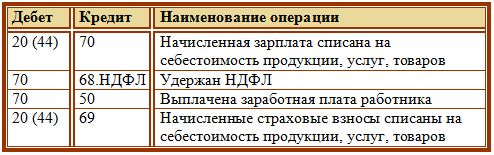

Проводка по начислению заработной платы будет выглядеть следующим образом:

- Д20 (44) К70 – начислена заработная плата работникам производственного (торгового) предприятия.

Проводка по начислению выполняется на величину зарплаты, рассчитанную с помощью формы Т49 «Платежно-расчетная ведомость» или формы Т51 «Расчетная ведомость».

Удержание НДФЛ

Далее необходимо отразить удержание НДФЛ из заработной платы. Для этого используем счет 68 «Расчеты по налогам и сборам» (подробнее о счете читайте здесь), на этом счете открываем отдельный субсчет, по кредиту которого будет отражаться подоходный налог, начисленный к уплате, по дебету — перечисление налога в бюджет. НДФЛ уменьшает зарплату работника, то есть по сути дела уменьшает задолженность работодателя по заработной плате перед работниками, поэтому удержание НДФЛ отражаем по дебету сч. 70 в корреспонденции с кредитом сч. 68 субсчет НДФЛ.

Проводка по удержанию из заработной платы налога имеет вид:

- Д70 К68.НДФЛ – из зарплаты удержан НДФЛ.

Начисление страховых взносов

Страховые взносы платятся во внебюджетные фонды по установленным ставкам.

Начисление страховых взносов не вызывает ни уменьшение, ни увеличение заработной платы работника, так как является расходов работодателя, а не работника. Поэтому для отражения этой операции сч. 70 мы использовать не будем. Для этой цели выбирается счет 69 «Расчеты по социальному страхованию и обеспечению», этот счет и будет использоваться для начисления страховых взносов. Счет 69 также пассивный, поэтому задолженность работодателя перед бюджетом будет отражать по кредиту сч. 69.

Как уже говорилось ранее, страховые взносы – это полностью расходы работодателя. В производственных предприятиях эти расходы списываются на производство (в дебет счета 20), в торговых – в расходы на продажу (дебет счета 44). На основе вышесказанного, проводка по начислению страховых взносов выглядит следующим образом:

- Д20 (44) К69 – начислены страховые взносы на ОПС, ОМС и ОСС.

Счет 69 также разбивается на субсчета по видам страховых взносов.

Выплата зарплаты

Осталось рассмотреть проводку по выплате заработной платы. Как правило, выплачивается зарплата наличными деньгами из кассы. Для этого на основании денежного чека с расчетного счета снимается необходимая сумма денег (проводка Д50 К51), сумма, предназначенная для выплаты зарплаты может храниться в кассе в течение трех суток, включая день получения средств в банке. Если за эти три дня зарплата не будет выплачена, то деньги сдаются обратно в банк на основании объявления на взнос наличными.

Выплата заработной платы отражается проводкой Д70 К50.

Выплата производится на основании платежной ведомости форма Т-53 или же расчетно-платежной ведомости форма Т-49.

Бухгалтерские проводки по заработной плате:

Добрый день. Работаю бухгалтером недавно. Столкнулась с такой бедой. У нас в учетной политике по персоналу прописано, что Подотчетное лицо обязано в конце месяца отчитываться по полученным из кассы деньгам. В противном случае денежные средства будут удержаны из зарплаты. У меня есть два таких подотчетника. Как правильно отразить эти удержания? Заранее спасибо.

Здравствуйте, Галина.

Если подотчетное лицо не отчитался о выданных ему суммах, то проводка по удержанию этих сумм из заработной платы имеет вид: Д70 К71.

Добрый день. Расскажите поподробнее о плане счетов по больничному листу

Здравствуйте.

Очень полезная и интересная статья!

Спасибо Вам за эту информацию.