При определенных обстоятельствах предприниматель может принять решение о прекращении деятельности в качестве плательщика ПСН. В этом случае он подает в налоговый орган заявление о прекращении патентной деятельности по установленной форме. Кроме того, возможны и такие ситуации, при которых предприниматель утрачивает право на применение ПСН. В этом случае также подается заявление по установленной форме в налоговый орган. В статье рассмотрим, при каких обстоятельствах и каким образом подаются данные заявления в ФНС.

- Когда предприниматель прекращает применение ПСН

- Добровольный отказ от патента

- Отказ от патента в принудительном порядке

- Как заполнить заявление о прекращении патентной деятельности по форме 26.5-4

- Как подать заявление о прекращении патентной деятельности в налоговый орган

- Перерасчет налога

- Когда можно получить новый патент

- Ответы на распространенные вопросы

Когда предприниматель прекращает применение ПСН

При осуществлении предпринимателем деятельности на патенте, может возникнуть такая ситуация, при которой применение ПСН будет прекращено. Существует два основания для отказа от патента:

- принудительный;

- добровольный (по желанию ИП).

Добровольный отказ от патента

По решению предпринимателя отказ от применения ПСН может быть вызван разными ситуациями. Если применять патентную систему предприниматель передумал сразу же после подачи документов на патент, то он может отозвать свое решение, пока патент ему не выдан. В соответствии с установленным порядком, документы на патент рассматриваются в течение 5 дней. То есть именно столько времени у предпринимателя есть, чтобы отказаться от своего заявления. Возможна и иная ситуация, при которой уже после получения предпринимателем патента, были внесены изменение в законодательство региона и произошли изменения в территории действия патента. Поэтому предприниматель на свой территории применять патент не может, а значит ему потребуется отказаться от него.

Также необходимость в отказе от патента возникает в том случае, если предприниматель прекращает заниматься деятельностью, по которой применяется ПСН. В такой ситуации предприниматель подает в ФНС заявление по форме 26.5-4.

Важно! Заявление в ФНС необходимо подать в течение 10 дней с даты принятия решения о прекращении деятельности на патенте. Датой снятия с учета считают день прекращения деятельности предпринимателя на ПСН.

Наиболее распространенными являются другие ситуации, при которых применение ПСН прекращается в результате превышения предпринимателем ограничений, предусмотренных налоговым законодательством. Читайте также статью ⇒ ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ ДЛЯ ООО

Отказ от патента в принудительном порядке

Предпринимателю придется отказаться от ПСН в том случае, если его доход превысил 60 млн. рублей, либо штат его работников превысил установленный лимит в 15 человек. В соответствии с действующим законодательством, право на применение ПСН в этом случае предприниматель утрачивает.

Прежде прекратить деятельность на ПНС предприниматель должен был в том случае, если не была произведена своевременная оплата стоимости патента. На сегодняшний день данные требования несколько мягче. С 2017 года предприниматель не утрачивает право на применение патента, но при этом ему придется оплатить недоимку, пени и штрафы.

Важно! Если предыдущий патент предпринимателем не оплачен, то ФНС откажет ему в выдаче следующего.

Для того, чтобы проинформировать о прекращении применения ПСН существует заявление формы 26.5-3.Его подают в ФНС в срок до 10 дней с даты наступления обстоятельств, явившихся основанием для прекращения применения патента. Подать такое заявление предприниматель обязан в любой налоговый орган, в котором предприниматель состоит в качестве плательщика ПСН. Обязанность по уведомлению ФНС об утрате права на применение ПСН устанавливается ст. 346.45 НК РФ.

Форма заявления содержит в себе строку для указания даты наступления обстоятельств, явившихся основанием для утраты права на патентный режим налогообложения.

| Основания для отказа от патента | Какое подать заявление |

| Предприниматель решает прекратить применение ПСН до окончания срока действия патента | Заявление о прекращении патентной деятельности по форме 26.5-4 |

| Предприниматель теряет право на применение ПСН в следствие определенных обстоятельств (превышение лимита выручки или лимита численности персонала) | Заявление об утрате права на применение ПСН по форме 26.5-3 |

Как заполнить заявление о прекращении патентной деятельности по форме 26.5-4

На основании заявление по форме 26.5-4 осуществляется уведомление ФНС о прекращении предпринимателем патентной деятельности. Оно подается предпринимателем в том случае, если решение о прекращении патента ИП принял до завершения срока его действия. Подать заявление в ФНС необходимо в течение 10 календарных дней с момента прекращения патентной деятельности.

В заявлении предприниматель указывает следующую информацию:

- код ФСН, в который будет направлено заявление (заявление подается в орган по месту регистрации предпринимателя как плательщика ПСН);

- ФИО предпринимателя;

- дата прекращения деятельности на патенте;

- реквизиты патента, действие которого будет прекращено на основании данного заявления.

В нижнем левом углу заявления указывается информация о заявителе – самом предпринимателе или его представителе.

Важно! Если заявление подает доверенное лицо или иной представитель, то указываются реквизиты документа, подтверждающего полномочия этого лица. Это может быть доверенность, решение суда или иной официальный документ.

Как подать заявление о прекращении патентной деятельности в налоговый орган

Существует несколько способов подачи заявления о прекращении патентной деятельности в ФНС:

- Лично явиться в налоговый орган с заявлением. В этом случае датой подачи заявления будет считаться дата обращения предпринимателя в ФНС.

- Направить заявление по почте. В этом случае письмо оформляется как заказное, с описью вложения и уведомлением о вручении. Датой принятия заявления будет считаться дата получения письма, указанная на почтовом уведомлении.

- Обращение в ФНС через представителя. Представитель предпринимателя должен действовать либо на основании доверенности, либо на основании судебного решения. Датой принятия заявления в этом случае считается дата обращения в ФНС представителя.

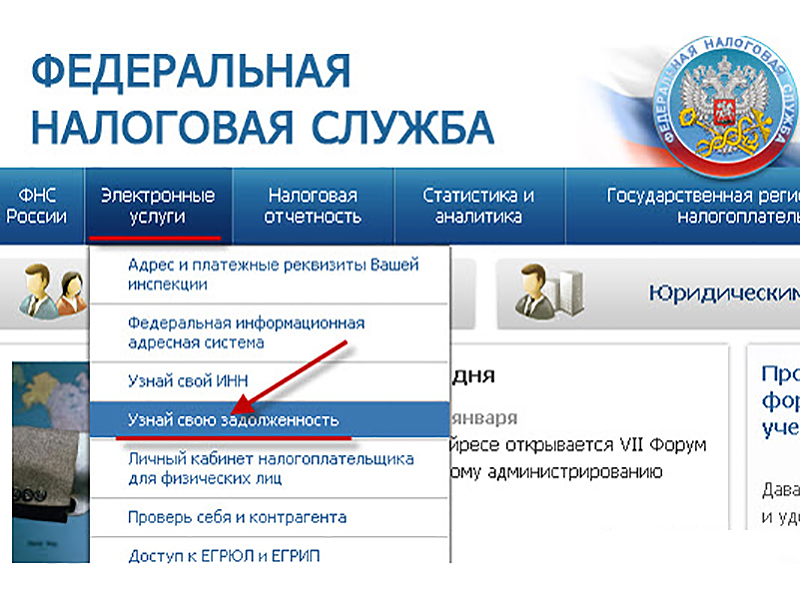

- Подача заявления в электронном виде. Сделать это можно через личный кабинет предпринимателя на официальном сайте налогового органа. В этом случае датой принятия заявления будет считаться дата квитанции о получении заявления налоговым органом.

После получения заявления, налоговый орган в течение 5 дней осуществляет снятие ИП с учета, как плательщика ПСН.После этого предприниматель будет считаться плательщиком ОСНО (общей системы налогообложения), то есть у него возникнет обязанность по уплате налога на общем налоговом режиме.

Если предприниматель совмещал два спецрежима – ПСН и УСН, то после подачи заявления за ним сохраниться право на применение УСН. Он утратит только статус плательщика патента. В этом случае он не перейдет на общий режим налогообложения, а будет продолжать работать на УСН. Читайте также статью ⇒ ОТЧЕТНОСТЬ ПО ПАТЕНТУ

Перерасчет налога

С случае добровольного отказа от применения ПСН и подачи соответствующего заявления до окончания срока действия патента, осуществляется перерасчет налога. При оплате полной стоимости предпринимателем за патент, он имеет право подать в ФНС заявление о возврате переплаты. В этом случае сумма к возврату будет рассчитываться так:

Сумма возврата = сумма уплаченная за патент – стоимость патента, рассчитанная исходя из периода действия.

Рассмотрим на примере:

ИП Иванов И.И. получил патент на 6 месяцев – с 1 января по 30 июня и оплатил за него полную стоимость 36 тыс. рублей. В мае Иванов подал в ФНС заявление о прекращении патентной деятельности. На основании данного заявления он был снят с учета в качестве плательщика ПСН с 1 июня. По заявлению Иванова налоговый орган осуществил перерасчет налога, исходя из того, что деятельность на ПСН ИП осуществлял только 5 месяцев. Расчет был произведен следующий:

36 000 / 6 х 5 = 30 000 рублей.

Таким образом, переплата, подлежащая возврату Иванову, составила:

36 000 – 30 000 = 6 000 рублей.

Когда можно получить новый патент

Если ИП утратил статус плательщика ПСН, то новый патент он сможет оформить не раньше, чем с 1 января следующего года. То есть, если патентную деятельность предприниматель прекратил в июне 2024 года, то вновь стать плательщиком ПСН он сможет только с 2024 года.

Такое правило предусматривается ст. 346.45 НК РФ и относится к ситуациям, в которых предприниматель добровольно отказался от применения ПСН, либо утратил данный статус в результате нарушения условий применения данного налогового режима.

Ответы на распространенные вопросы

Вопрос: Предусматривается ли штраф за неподачу заявления по форме 26.5-4?

Ответ: Такое заявление предприниматель подает до окончания срока действия патента, с целью получения перерасчета. Штраф за непредставление данного заявления не предусмотрен, но и перерасчет в этом случае произведен не будет.