ГПД с физическим лицом на выполнение работ или услуг представляет собой документ, который регулирует отношения между заказчиком и исполнителем. Важно понимать, что ГПД заключается лишь в том случае, если компания желает воспользоваться услугами физического лица единожды, а не на регулярной основе. В противном случае ГПД может быть переквалифицирован в трудовой договор, а сама фирма понесет административную ответственность.

ГПД и его особенности

ГПД подряда– это соглашение, заключаемое между заказчиком и исполнителем, которое регламентирует их отношения. Предметом документа является определенный вид работы. После ее выполнения, связь между сторонами считается расторгнутой.

То есть, заказчик нанимает исполнителя специально для осуществления каких-либо конкретных действий, например для проведения ремонта. Если же физическое лицо регулярно выполняет работы для одного заказчика на основании ГПД, то у налоговой могут появиться вопросы, а сам документ переквалифицирован в трудовой договор.

Важно! Отношения, оформленные при помощи ГПД, регулируются не трудовым законодательством, а ГК РФ.

Виды ГПД

ГПД на выполнение работ – это отдельный документ, который предполагает возникновение между сторонами отношений, связанных с поручением исполнителю какой-либо вид деятельности на платной основе. Подобное соглашение может иметь и иное наименование, например договор:

- подряда;

- возмездного или безвозмездного оказания услуг;

- на выполнение научно-исследовательских работ;

- на осуществление опытно-конструкторских (технических) работ.

Каждый из них предполагает поручение заказчиком исполнителю выполнение работы за определенную плату.

Важно! Отношения между заказчиком и исполнителем, заключившим ГПД, регулируются ГК РФ, а точнее попадают под действие статьи 783.

Отличие ГПД от трудового договора

ГПД на выполнение работ чем-то напоминает трудовой договор. Но в отличие от него, на основании заключенного ГПД между заказчиком и исполнителем не возникают трудовые правоотношения. Существуют и иные отличия между этими двумя документами.

|

Сравниваемый критерий |

ГПД | ТД |

| Законодательное регулирование правоотношений между сторонами | ГК РФ |

ТК РФ |

|

Предмет договора |

Выполнение конкретной работы или оказание единственной услуги | Регулярное выполнение поручений |

| Стороны соглашения | Первая – заказчик, вторая — исполнитель |

Сотрудник и наниматель |

|

Действие соглашения |

Не имеет определенного срока действия, главное условие – выполнение работы, прописанной в договоре. После ее завершения, соглашение считается расторгнутым. | Заключается на конкретный срок, либо бессрочно |

| Порядок расчета с исполнителем | После выполнения работ, перечень которых прописан в договоре |

2 раза в месяц |

Надо отметить, что заказчик, заключивший с физическим лицом ГПД, обязан уплатить за него страховые взносы и НДФЛ. Данное правило не касается тех случаев, когда исполнителем является самозанятый.

Как составить ГП договор

ГПД составляется с учетом норм, прописанных в ГК РФ.

- ГПД заключается, как в письменной, так и в устной форме. В первом случае все нюансы соглашения отражаются в документе, во втором – обговариваются.

- Унифицированной формы ГПД не существует. Однако в нем необходимо отразить основную информацию, требуемую для законного регламентирования правоотношений.

- ГПД может заключаться не только с физическим лицом, но и с ИП, а также самозанятым. Если в первом случае компания обязана уплатить за исполнителя налоги и взносы, то индивидуальные предприниматели и самозанятые производят отчисления самостоятельно.

- ГПД не должен напоминать трудовой договор. Например, стороны именуются заказчик и исполнитель, а не сотрудник и наниматель. В противном случае правоотношения могут признать трудовыми.

- Как правило, ГПД составляется в двух экземплярах. Один остается у заказчика, второй передается исполнителю.

Надо отметить, что документ, составленный в бумажной форме, должен содержать все нюансы выполнения работы, вплоть до описания конкретной марки используемых материалов.

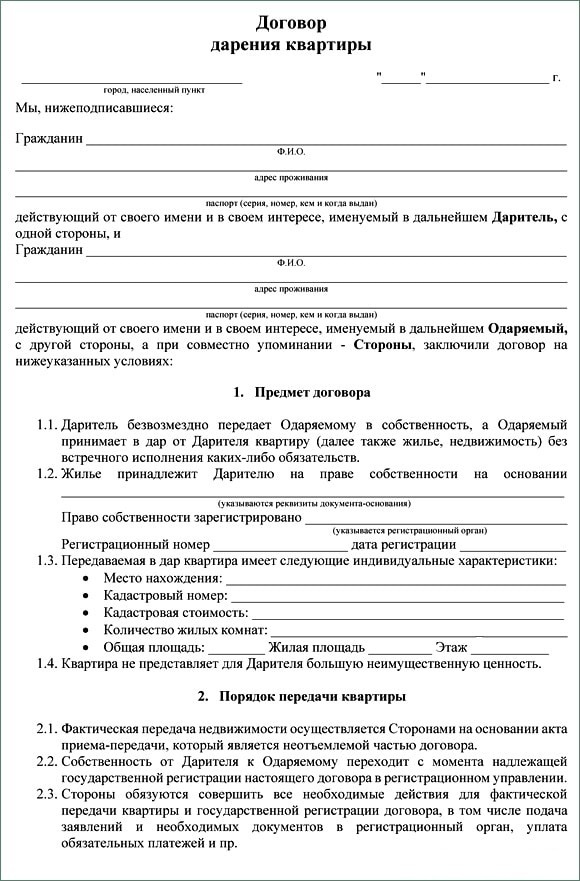

Образец ГПД

Чтобы правильно заполнить ГПД, рекомендуется предварительно ознакомиться с образцом документа. Типовой договор включает в себя несколько обязательных разделов.

- Общие положения прописываются на первой странице после наименования соглашения. В это части отражается наименование сторон, а также иная вводная информация.

- Следующим разделом, как правило, является предмет соглашения. Здесь описывают работы или услуги, которые исполнитель обязан выполнить.

- В ГПД важно прописать права и обязанности обеих сторон. Чем подробнее расписан данный пункт, тем меньше рисков несет как заказчик, так и исполнитель.

- Стоимость работы или оказания услуг можно выделить отдельным разделом или объединить с несколькими пунктами. Рекомендуется прописать конкретную цену за выполнение определенного вида деятельности.

- В договоре также отражается информация о предельных сроках выполнения работ, порядке оплаты, ответственности сторон, а также о форс-мажорных обстоятельствах.

- В заключении важно прописать реквизиты исполнителя и заказчика.

После того, как ГПД составлен, с ним знакомятся обе стороны. Если их все устраивает, то договор подписывают, путем проставления автографа и расшифровки подписи.

Надо отметить, что при желании или необходимости, в ГПД может быть включена информация о порядке разрешения вероятных споров, а также иные заключительные положения.

Сам документ составляется с использованием печатной техники. Однако это не означает того, что договор нельзя написать от руки. Главное, чтобы все пункты были понятны обеим сторонам.

Скачать образец гражданско-правового договора с физическим лицом

Налоговые обязательства и страховые взносы

Компания, заключившая с физическим лицом договор на выполнение работ, обязана уплатить за него налоги и страховые взносы. То есть, сумма вознаграждения уменьшается на 13%.

|

Страх. взносы и налоговые обязательства |

Размер | Порядок удержания и уплаты |

| НДФЛ | 13% |

Удерживается из вознаграждения физического лица и уплачивается компанией |

|

ПФ РФ (взносы) |

22% | Уплачивается заказчиком по правилам, прописанным в НК РФ. |

| ФМС (взносы) | 5,1% |

Уплачиваются заказчиком. |

|

ФСС (взносы) |

2,9% |

Уплачиваются заказчиком только в том случае, если их начисление предусмотрено договором. |

Важно! При расчете НДФЛ заказчик должен предоставить исполнителю стандартный налоговый вычет на детей, а также на сумму расходов, связанных с выполнением работ.

Уплата страховых взносов

Компания, заключившая с физическим лицом ГПД, обязана исчислить и уплатить взносы на пенсионное и медицинское страхование. Налоговое законодательство обязывает работодателей страховать своих работников на случай временной нетрудоспособности или получения травмы. Данные взносы начисляются и уплачиваются только в том случае, если это предусмотрено ГПД.

Как правило, страховые взносы отнимаются из вознаграждения исполнителя. В связи с этим важно заранее обговорить сумму, которую он получит на руки после выполнения работ или оказания услуг.

Надо отметить, что самозанятые освобождаются от уплаты страховых взносов, именно поэтому компании нет необходимости вносить их за него.

Уплата НДФЛ

Каждый гражданин РФ обязан уплачивать со своего дохода НДФЛ. Если человек получил вознаграждение по договору ГПД за выполненную работу или оказанную услугу, то его налоговым агентом выступает заказчик. Именно он обязан рассчитать налог и внести его в бюджет.

По общим правилам НДФЛ составляет 13%. Он удерживается с вознаграждения исполнителя. Однако при определении окончательной суммы налоговых обязательств стоит обратить внимание на то, что налоговое законодательство разрешает использовать налоговые вычеты.

Первым из них является стандартный налоговый вычет на детей. Его можно использовать только в том случае, если исполнитель, выполнивший работу по ГПД, официально нигде не трудоустроен и не пользуется данной льготой.

Также можно воспользоваться налоговым вычетом на сумму компенсации расходов, связанных с выполнением работ. Как правило, данные средства вообще не облагаются налогами и страховыми взносами. Но если они включены в сумму расчета, то их важно исключить из налоговой базы при определении НДФЛ.

Важно! С физических лиц, которые являются самозанятыми гражданами, НДФЛ не удерживается. Они уплачивают иной налог на свой доход самостоятельно.

Переквалификация договора ГПХ в трудовой контракт

Если компания часто прибегает к услугам одного и того же подрядчика, то ее могут заподозрить в незаконном использовании ГПД и переквалифицировать его в трудовой контракт.

Как уже было сказано ранее, отличие ГПД от ТД заключается в том, что первый договор заключается на выполнение краткосрочной работы, а второй – для осуществления регулярной деятельности.

Отношения, возникшие между сторонами на основании ГПД, не регулируются трудовым законодательствам. Также компания несет меньше налоговых обязательств, чем за трудоустроенного сотрудника. В связи с этим часто недобросовестные работодатели пытаются прикрыть трудовые отношения ГПД. Если данный факт доказан, то руководство понесет административную ответственность в размере 10 — 20 тысяч рублей.

Само предприятие могут оштрафовать на сумму до 100 тыс. рублей. Если же в качестве заказчика выступает индивидуальный предприниматель, то для него размер санкции составит 5 – 10 тыс. рублей.

Таким образом, если организация желает постоянно пользоваться услугами одного и того же физического лица, то лучше заключить с ним ТД, чем ГПД.